- 公務員をやっていてこんな心配ありませんか?

- ・年金や退職金が減っているため老後の備えが心配。

・定年が65歳までになるがむしろ早めに辞めたい。

・実際に投資をしてる公務員の運用実績を知りたい。

・資産運用が気になるけどやった方がいいの?

最近は残業が減るなど公務員の職場環境は改善されて嬉しい反面、収入の面では不安もあります。

さらに年金や退職金も減少する中、老後の備えは自分で準備をしなければなりません。

特に年金は平成27年度から共済年金が廃止されて厚生年金に統合したことで、大きく減額しています。

私は民間から転職して10年ほど経つ現役の県庁職員です。

人事で人材育成に携わった経験があり、スキルアップを図りながら、転職も視野に入れて仕事をしています。

20代は散財して貯金があまりないまま30歳を迎えました。

そこから結婚・子育て・家の購入とライフイベントが続き、気付けば資産はほぼゼロ。

いよいよこれはマズいとファイナンシャルプランナーの資格を取り、iDeCoや積立NISAを始めました。

4年ほど行っている資産運用は70万円以上の含み益があります。

そこでこの記事では『投資は気になるけどよくわからず不安』というあなたが、何をどうすべきなのか、またやってはいけない注意ポイントまで、私の運用実績も交えて解説します。

この記事を読めば、公務員のマネー力が高まり、老後の心配を解消する方法がわかります。

アッチ

アッチ私の赤裸々な運用実績も大公開!老後の不安を解消して今をもっと充実させましょう。

【iDeCoとNISA】地方公務員が4年間資産形成した結果

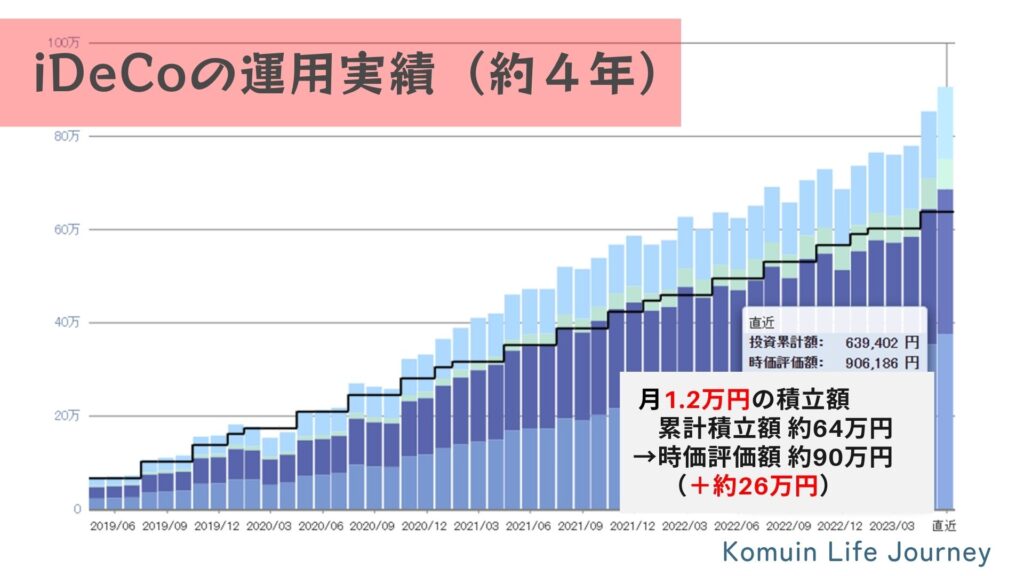

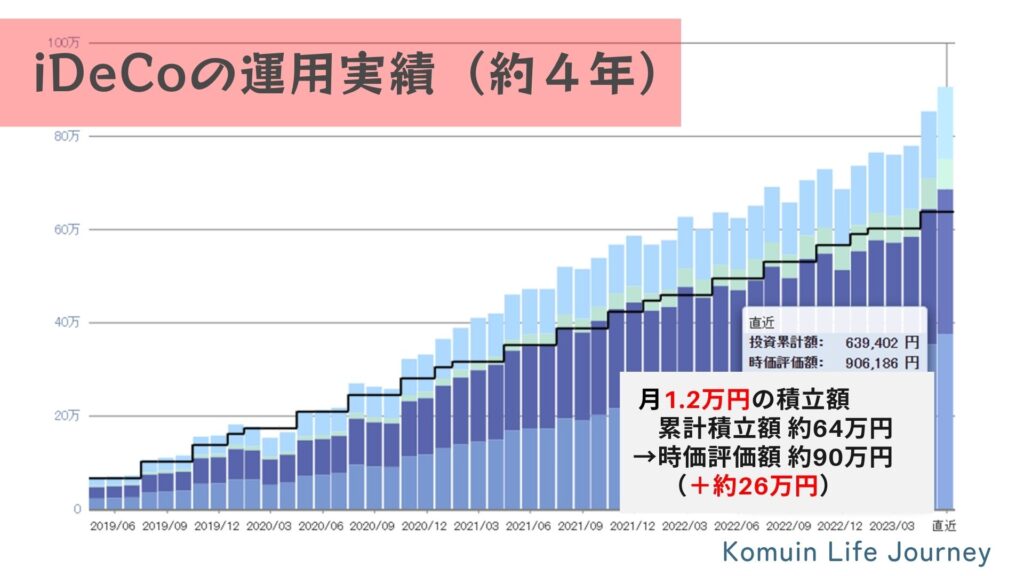

ここでは私の運用実績をもとに4年間の資産形成の推移を紹介します。

私はiDeCoと積立NISAを2019年頃からスタートしました。

コロナのときは一時的にマイナスになりましたが、今は70万円以上の含み益があります。

「今さら始めても…」という人もいるかもしれませんが、そんなことはありません。

私が始めるときも「10年早く始めていればなぁ」と思っていました。

もちろん右肩上がりの保障はありません。でも歴史を振り返ると、長期継続によってリターンが得られる可能性は高いです。

資産形成を始めるのに最適なタイミングは『気付いたとき』!

【4年間の実績】地方公務員のiDeCo

投資額:約64万円

評価額:約90万円

損 益:+26万円

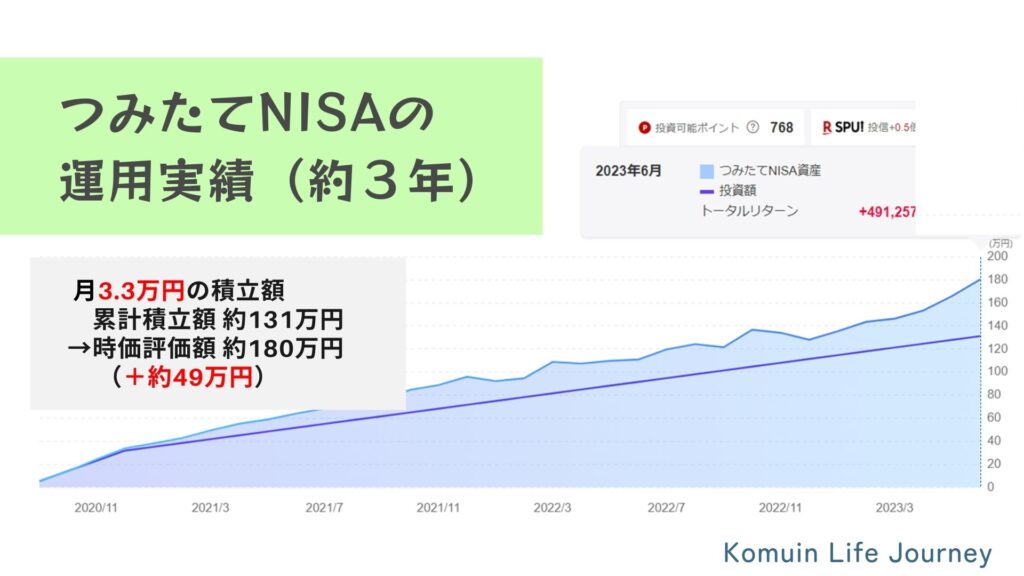

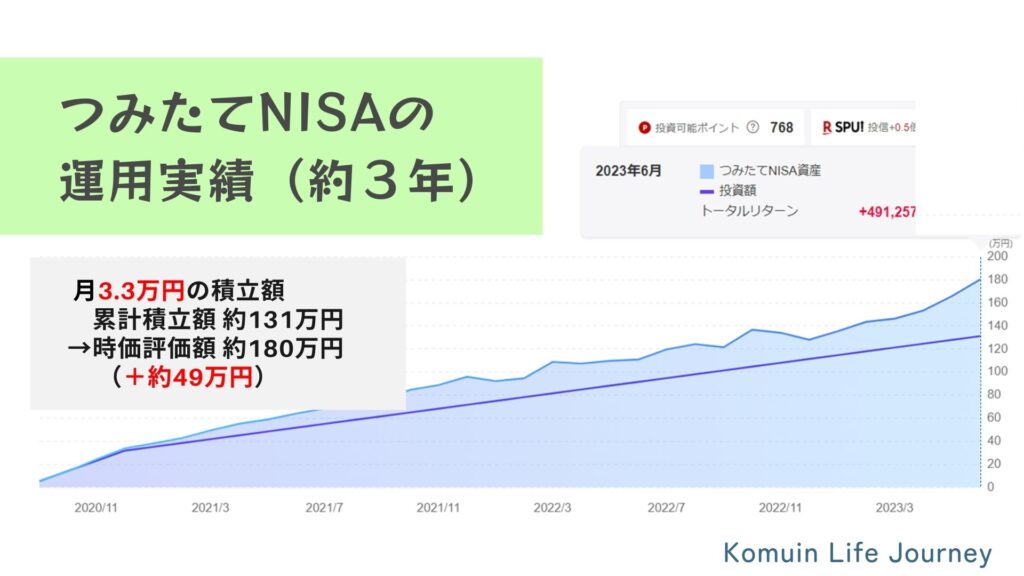

【3年間の実績】地方公務員のつみたてNISA

投資額:約131万円

評価額:約180万円

損 益:+49万円

おすすめの証券会社はここ!

- 【結論】証券口座は2社のうちどちらかでOK

- ・楽天証券

・SBI証券

株式投資には銀行口座とは別に証券口座が必要です。

証券口座を作れるところはネットや銀行窓口、また証券、保険会社など様々ですが、選ぶ基準は大きく2つ。

証券会社を選ぶ基準

- ①手数料が安いネットで口座を持つ

- ②サービスの良さ

①手数料が安いネットで口座を持つ

手数料が安いので絶対にネットを選びましょう。

銀行や保険会社の担当者から勧誘を受ける人も多いですが、その人件費が手数料に上乗せされています。

また商品選びについても、iDeCoやNISAの積立に適するものは選択肢が少ないため少し勉強するだけで迷うことはなく、窓口で相談する必要もありません。

②サービスの良さ

2社を選ぶ理由はポイント還元などサービスが良いからです。

月に換算すると数百円~数千円程度でも、数十年続けると大きな恩恵となります。

楽天経済圏を活用している人なら楽天証券。そうでない人はSBI証券がおすすめです。

公務員は副業禁止だけど株の資産形成はOK?【結論:今すぐ始めて大丈夫】

結論は『今すぐ始めて大丈夫』です。

ここでは、株式投資による資産運用が副業に当たらず、自ら資産運用しなければならない理由について説明します。

そもそも国が各自治体に通知文を出して公務員の資産運用を促しています。

公務員は原則副業が禁止だけど資産運用は大丈夫な理由

そもそも副業は法律上どのように規定されており、株式投資はどう位置づけられるのかを解説します。

副業が制限されている根拠

地方公務員法(以下、「法」という。)によって、副業には許可が必要です。

職員は、任命権者の許可を受けなければ、営利企業を営むことを目的とする会社その他の団体の役員その他人事委員会規則で定める地位を兼ね、若しくは自ら営利企業を営み、又は報酬を得ていかなる事業若しくは事務にも従事してはならない。

(法第38条第1項)

つまり次の3つが副業に当たります。

- 営利団体の役員を兼ねること

- 自ら営利企業を営むこと

- 報酬を得て事業又は事務に従事すること

株式投資は副業に当たらない

で、肝心の株式投資はどうなのか。

お察しのとおり、株式投資はそもそも副業の要件に該当しません。

そのため副業には当たらず業務時間外であれば堂々と取引ができます。

むしろ国は公務員がiDeCoとNISAを活用することをすすめています。

公務員の年金や退職金には期待できず国が職員の資産運用をすすめている

総務省が地方公務員にiDeCoやNISAの活用を促しています。

令和5年2月には「総務省自治行政局公務員部福利課」が「都道府県人事担当課及び各市町村」に向けて依頼文を発出し、職員の生活設計の支援のために制度の周知を呼びかけています。

さらにiDeCoもNISAも利用者に有利な改正が予定されており、特にNISAはその内容が良すぎて、投資界隈が騒然となりました。

まさかNISAの投資可能額が大幅に増えて非課税期間も20年から無期限になるとは……。今の20代の人が心底羨ましいです。

ところでなぜこれほどの大盤振る舞いが行われるのか……。

暗に「制度は整えたから老後の資金確保は自分でやってね!」というメッセージではないでしょうか。

こちらの記事も参考にしてください。

>>【地方公務員に悲報!?】退職金への増税が検討される理由

ゆとりある老後には年金と退職金では不足!iDeCoとNISAの活用で老後に備えよう

ゆとりのある老後には夫婦で1億800万円が必要とされています。

対して年金と退職金で受け取れる額は9,765万円。

※公務員(厚生年金)とパート(国民年金)の夫婦を想定

1,000万円ほど足りない!

iDeCoとNISAの制度を活用すれば十分まかなえる見込みができますよ。

もちろん人によって必要な額や年金と退職金も異なります。

iDeCoとNISAを活用しましょう。

このパートではゆとりある老後に必要な金額、iDeCoとNISAで備えられる金額を試算します。

iDeCoとNISAで2,000万円以上の資産形成が望める

ではiDeCoとNISAでいくらの資産を形成できるのでしょうか。

積立期間を25年、利回りを控えめに3%で計算してみます。

iDeCo:毎月の積立額を2万円とすると、 約900万円

NISA:毎月の積立額を3.3万円とすると、約1,470万円

合計2,370万円を用意できる試算です。

不足額の約1,000万円に対して十分な資金を用意できることがわかります。

ゆとりある公務員の老後には年金と退職金では不足する

老後の夫婦のゆとりある老後生活費に要する額は平均36.1万円。

(生命保険文化センター「ゆとりある老後生活費」意識調査より)

65歳から90歳(25年間)に必要な総額は

36万円×12か月×25年=10,800万円(1億800万円)です。

老後の資金は年金と退職金でいくらもらえるのか

総務省によると令和3年度に退職した都道府県の一般行政職員の65歳定年における退職手当の平均支給額は2,175万円。

年金を夫婦のうち1人が厚生年金制度、もう1人が国民年金制度を前提にすると、65歳の定年から90歳までに25年間生きることとなり、年金の合計受給額は7,500万円となります。

・地方公務員の平均年金月額 14.9万円

・国民年金の平均月額 5.6万円

(合計20.5万円)

20.5万円×12か月(1年)×25年=7,500万円

退職金と年金の額を合計すると、9,675万円となります。

(=2,175万円+7,500万円)

年金と退職金を合わせても1,000万円ほど足りない

上記の内容から年金と退職金を合わせても、1,000万円ほど不足します。

9,675万円(年金と退職金)-10,800万円(ゆとりある老後生活費)

数年前に炎上した2,000万円問題もありましたが、iDeCoとNISAをうまく活用できれば不足額をまかなえる計算ができます。

公務員におすすめのiDeCoとNISAの制度

公務員は株による資産形成との相性がとても良いです。

というよりも、そもそも副業ができず資産を増やす手段が限られます。

例えば不動産投資などもありますが、リスクの面からハードルはとても高いです。

一方で株による資産形成は、誰もが少額から始められ、コツコツ長期で続けると大きなリターンを受けられる可能性があります。

- 老後の心配が減る

- 大きな節税ができる

- 給料が安定しており継続しやすい

おすすめはiDeCoとNISAを活用する投資信託の積み立て

NISAでは個別株への投資も可能ですが、ここでは投資信託の積立を前提に話をします。

iDeCoとNISA、どちらも公務員におすすめの制度です。

また新制度は旧制度よりメリットが大きいめ、ぜひ活用をおすすめします。

どちらも良い制度であるものの、令和6年から始まった新NISAが神すぎます。

そのためNISAを優先的に活用し、余裕があればiDeCoに資金を振るのがいいのではないでしょうか。

個人的には、iDeCo1.2万円/月は継続。

NISAの掛け金は今の3.3万円/月より少し増やしたいと考えています。

不安な人はとりあえず数百円から始めてみてはどうでしょうか。

NISA(令和6年からの新制度版)

株式や投資信託を特定の金額までは非課税で受取ができます。

・通常は利益が生じた場合、約20%の税金がかかります。

元本1,000万円が1,100万円になった場合、

運用益の100万円に対して約80万円しか受け取れません。

これがNISAの場合は、100万円全て受け取ることができます。

旧制度のつみたてNISAについて

令和5年は旧制度のつみたてNISAの最後の年でした。

令和6年からは合計1,800万円(年間の上限360万円)の新NISAの枠が与えられます。

旧NISAと新NISAは併用が可能であるため、旧NISAをやっていた人はその分投資可能額が積み増しされる形になります。

もっと早くやっていれば……

そんなことはありません。

投資を始める最適なタイミングは『今』です。

私も始めるときには「10年前から始めていたら」と悔やんでいましたし、今でも投資環境が整っている現在の20代の人を羨ましく感じることもあります。

過去や周りを見ても仕方がありません。

「自分がこれからどうすべきか」に焦点を当てましょう!

iDeCo

自分で備える年金制度であり、自ら設定した掛け金によって得られる運用利益と積立額を60歳以降に受け取ります。

公務員の掛け金は12,000円(令和6年12月からは2万円)が上限です。

運用先は投資信託や国債、定期預金などから選んで組み合わせられます。

メリット

- メリット3選

- ・掛け金が全額所得控除で節税につながる

・運用益が出たら積み立てた額より多く受け取れる

・運用益が出ても非課税

全額所得控除もかなり大きなメリットです。

毎月の掛け金を2万円とした場合に、年収550万円の人が還付される金額は次のとおり

還付される額:48,000円/年

(※条件や額は人によって異なります)

これを30年続けた控除の額は

1,440,000円(=48,000円×30年)

かなり大きな控除を受けられます。

デメリット

メリットだけではなく、デメリットもあります。

- デメリット3選

- ・運用状況では元本割れのリスクもある

・手数料がかかる

・受け取るときに税金がかかる

「元本割れリスク、手数料」のデメリットはある程度対策ができますが、受取時の税金についてはより注意が必要です。

その点については別の記事で深く考察したいと思います。

公務員が資産運用をする際に注意すべきこと

株による資産運用を始めると、良くも悪くも色々な情報が入ってくるようになります。

国際的な金融情勢に興味を持てるようになり、すごく視野が広がりました。

でも良い面だけではありません。

短期で儲けられるなど都合の良い話は転がってこない!

これだけは肝に銘じてください!

お金をなくすだけでなく、借金を背負ったり詐欺にあったりする可能性もあります。

そこまで言う理由は、私自身がポンジスキームという投資詐欺(だった可能性が高い)に引っかかりかけたからです。

振り返ると自分でも信じがたいですが、仕事が嫌で嫌で仕方がなく、藁にもすがる思いだったときにだまされそうになりました。

さすがにおかしいと思って踏みとどまりましたが、誰しもが詐欺にあう危険があるのだと思います。

株式投資をギャンブル化してはダメ!

短期的な相場の上げ下げに惑わされずに、雨の日も風の日もコロナが来たってコツコツと積立を継続することで、長期的な目線で世界経済の発展とともに利益を得ようとするものです。

資産運用をギャンブル化しない

次のような取引はやめましょう。

- 手元資金の数倍のお金を動かせる信用取引

- 個別株の短期トレード

「それでも個別株もやってみたい!」という人は、余剰資金の範囲で無くなってもいいという覚悟でやりましょう。

【これはダメ!】公務員が処分される取引

株式投資は公務員にも認められている資産運用です。

しかしながら、何でもやっていいわけではありません。

次のようなことはやめましょう。

実際に処分された事例があります。

- 業務中の取引

- インサイダー取引

【経験談あり】要注意!詐欺はあなたのすぐそばに潜んでいる!

投資を始めると色々な情報が目に入ってきます。

私も詐欺の情報が思っていた以上に世の中にはびこっていることを身をもって知りました。

特によくわからない会社の広告は危険です。

FacebookやTwitterなどSNSに掲載される怪しげな広告や個人の勧誘には要注意です。

業界大手の問題がない楽天証券やSBI証券と同じように広告を出していることもあるので、注意してください。

怪しげな勧誘を受けたときに確認すべきこと

詐欺かどうかは判断が難しいですが、話を進める前に次のことは確認してください。

- 金融商品取引業の登録があることを確認

- 融庁のページに登録業者の一覧があるため、事業者としての実態があるかを確認しましょう。

金融庁金融機関情報「免許・許可・登録等を受けている業者一覧」

- 高額な契約を提示されたら契約前に公的機関に相談!

- 金融庁の「金融サービス利用者相談室」に相談してからでも遅くはありません。

まとめ

最後に、これまでの内容をまとめます。

株式による資産形成をやるべき理由とメリット

- 理由

- ・ゆとりある老後の生活費には年金と退職金だけでは1,000万円以上足りない。

・NISAとiDeCoのメリットが大きく、今後は年金と退職金と同じくらい重要度が高まっている。

- メリット

- ・老後の心配をしなくてよくなる。

・今を楽しめるようになる。

・マネーリテラシーが上がる

注意点

- これはやめて!

- ・業務中の取引

・手元資金の数倍のお金を動かせる信用取引

・個別株の短期トレード

- 詐欺には要注意!

- 「短期で儲けられるなど都合の良い話」は転がってくるはずがない。

そんな話があればまずは疑ってください。

選ぶべき証券会社は2社

- 楽天証券

- SBI証券

マネーの知識には公務員の医療保険制度の知識も欠かせません。

ぜひこちらもご参照ください。

>>【公務員なら要確認!】共済組合の公的医療保険制度としてのメリット

お忙しい中、最後まで読んでいただきありがとうございました。